Եկամտի հարկման մեխանիզմը հանդիսանում է մի գործիք, որի շնորհիվ երկրում ապահովվում է տնային տնտեսությունների միջև եկամուտների վերաբաշխումը։ Հարկման երեք հնարավոր տարբերակներից՝ ռեգրեսիվ, համահարթ և պրոգրեսիվ, երկրների մեծամասնությունում տարածված է վերջինը։ Ինչու՞ հենց պրոգրեսիվ հարկումը։ Ցանկացած երկրում տնտեսական քաղաքականությունը մշակող մարմինների առջև ծառանում է երկընտրանք՝ սոցիալական արդարություն թե՞ շուկայական արդյունավետություն։[1] Բնականաբար, սոցիալական երկրում նախընտրությունը տրվում է սոցիալական արդարությանը։ Այդ գաղափարի շրջանակներում ենթադրվում է, որ բարձր եկամուտ ստացողը պետք է կիսի իր եկամուտը շատ ավելի ցածր կամ ընդհանրապես եկամուտ չունեցող անձանց հետ։ Սա է եկամուտների անհավասարության դեմ պայքարի հիմնական բաղադրիչներից մեկը և պատասխանը այն հարցի, թե ինչու պրոգրեսիվ հարկում։

Հարկման երեք տեսակների միջև առկա տարբերությունը հետևյալն է․

- Ռեգրեսիվ հարկման շրջանակներում հարկի մեծությունն իր բացարձակ արժեքով նույնն է բոլորի համար՝ անկախ եկամուտից։ Այս տարբերակի վառ օրինակն է ավելացված արժեքի հարկը․ գնելով նույն ապրանքը տարբեր եկամուտ ստացող անձինք մուծում են նույն գումարը, որը մեծ տոկոս է կազմում ցածր եկամուտից և փոքր տոկոս բարձր եկամուտից։ Այսինքն, ցածր եկամուտ ունեցող խավի համար հարկային բեռը ավելի մեծ է։ Այսպիսով՝ եկամուտների ռեգրեսիվ հարկումն աշխատում է հակառակ՝ եկամուտների անհավասարության խորացմանն ուղղված սկզբունքով, թեև կարող է նպաստել ստվերային տնտեսության կրճատմանը։

- Համահարթ հարկման շրջանակներում հարկային տոկոսադրույքը նույնն է բոլորի համար՝ անկախ եկամուտից։ Սա համապատասխանում է շուկայական արդարության սկզբունքին, քանի որ բոլորը վճարում են իրենց եկամուտի նույն մասնաբաժինը՝ անկախ հանգամանքներից։ Սակայն այս տարբերակը մասնագետներից շատերը դիտարկում են որպես եկամուտների անհավասարությունը խորացնող քայլ։ Ակնհայտ է, որ կենսամակարդակն ապահովելու տեսանկյունից նույն մասնաբաժինը տարբեր նշանակություն ունի ցածր և բարձր եկամուտ ստացող անձանց համար։

- Պրոգրեսիվ հարկման շրջանակներում հարկային դրույքն աճում է ըստ եկամուտի աճի. ավելի շատ եկամուտ ստացողն ավելի մեծ մասնաբաժին է մուծում իր եկամուտից, և հակառակը։ Հարկման այս մոտեցումը ամենաարդյունավետն է համարվում սոցիալական արդարության տեսանկյունից։ Պրոգրեսիվ հարկումը ստեղծում է ավելի լայն հնարավորություններ եկամուտների վերաբաշխման համար, թեև խոչընդոտում է շուկայական արդյունավետությանը՝ ըստ եկամուտների աճի հարկային դրույքաչափի աճը զսպում է տնտեսական սուբյեկտների ակտիվությունը և շատ հաճախ, այլ հավասար պայմաններում, նպաստում ստվերային տնտեսության աճին։

Երկրների մեծամասնությունը ֆիզիկական անձանց եկամուտների նկատմամբ կիրառում է պրոգրեսիվ հարկման մոտեցումը՝ որպես գերակա խնդիր համարելով սոցիալական արդարությունը։ Այս հանգամանքներում բացասական հետևանքներից խուսափելու համար անհրաժեշտ է ցուցաբերել համակարգային մոտեցում՝ կիրառության մեջ դնելով եկամուտների պրոգրեսիվ հարկումը՝ զուգահեռ ստեղծել տնտեսական ակտիվությունը խթանող այլ մեխանիզմներ։ Ոչ պակաս կարևոր է պրոգրեսիվ հարկման սանդղակի ճիշտ հիմնավորումը։ Ժամանակակից պատմության մեջ հայտնի է Ֆրանսիայի օրինակը, երբ 2013թ․՝ նախագահ Ֆրանսուա Հոլանդի առաջարկով, ընդունվեց որոշում, համաձայն որի՝ 1մլն եվրոյից ավել եկամուտ ստացող անձինք պետք է վճարեին այդ ավելցուկի 75%՝ որպես եկամտային հարկ։ Այս որոշումը հստակ դիմադրությանը հանդիպեց բարձր եկամուտ ստացող անձանց կողմից, իսկ դերասան Ժ․ Դեպարդյեն անգամ հրաժարվեց Ֆրանսիայի քաղաքացիությունից[2]։ Հասարակական ճնշման արդյունքում այդ որոշումը կարճ ժամանակ անց կասեցվեց և հարկային դրույքաչափի առավելագույն շեմն իջեցվեց մինչև նախկինում գործող 50%, իսկ միջադեպը դարձավ օրինակելի օպտիմալ դրույքաչափ սահմանելու հարցում։

Սակայն, 50%, 40% կամ 30% դրույքաչափի դեպքում նույնպես գործում է ստվերային տնտեսության աճի վտանգը, ինչը կանխելու նպատակով հարկատուներին՝ իրենց կողմից վճարված գումարների դիմաց անհրաժեշտ է առաջարկել որոշակի արտոնությունների և/կամ սոցիալական երաշխիքների փաթեթ։ Այս առումով հետաքրքիր է մի շարք զարգացած երկրների, այդ թվում՝ սկանդինավյան երկրների շուկայական սոցիալիզմի և ԱՄՆ լիբերալ շուկայական տնտեսության մոտեցումները՝ որպես երկու տարբեր մոտեցում՝ բարձր և ցածր հարկային բեռով։

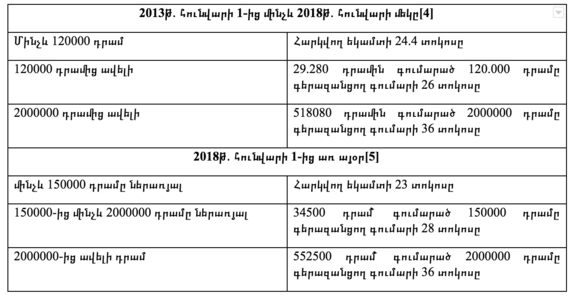

Ի թիվս այլ երկրների, Հայաստանում ևս գործում էր եկամուտների հարկման պրոգրեսիվ համակարգը, ինչը համապատասխանում է եկամուտների վերաբաշխման սկզբունքին եկամուտների անհավասարության պայմաններում։ Եկամուտների բևեռացման մասին փաստում են Ազգային վիճակագրական կոմիտեի տվյալները․ 2017թ․ դրությամբ՝ անվանական դրամական եկամուտները տնային տնտեսության մեկ շնչի հաշվով կազմել են 10 209 դրամ բնակչության ամենաաղքատ 10%-ի դեպքում և 172 413 դրամ ամենահարուստ 10%-ի դեպքում[3]։ Այսպիսով, ըստ պաշտոնական գրանցված եկամուտների՝ ամենամեծ եկամուտ ունեցող բնակչության զանգվածը ստանում է գրեթե 17 անգամ ավել, քան ամենացածր եկամուտ ունեցողները։ Այս թվաբանությունը ստիպում է մտածել, որ առկա է հարուստներից դեպի աղքատները եկամուտի վերաբաշխման խնդիր։ Այս գաղափարին ծառայում է գործող հարկման տեսակը, և հարկումն իրականացվում է հետևյալ սանդղակով և դրույքաչափերով․

Մինչև 2018թ․ գործող դրույքաչափերը թեև ունեին պրոգրեսիվ բնույթ, սակայն տարբերվում էին ընդամենը 1,6 տոկոսով, ինչն ավելի մոտ է համահարթ հարկմանը։ 2018թ․-ից գործող սանդղակն ավելի է համապատասխանում պրոգրեսիվ սկզբունքին։

Ինչպե՞ս է գործում հարկման մեխանիզմը։

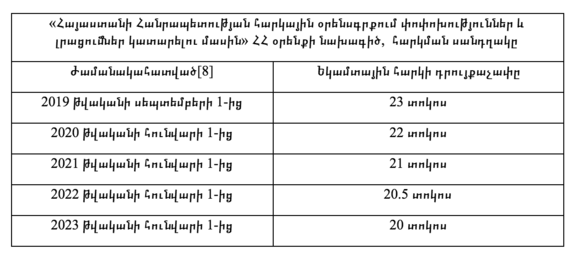

Ազգային վիճակագրական կոմիտեի տվյալների համաձայն՝ Հայաստանի զբաղված բնակչության ավելի քան 30 տոկոսն աշխատում է գյուղատնտեսության ոլորտում[6], որտեղ 2018թ․ դրությամբ՝ ոլորտի միջին ամսեկան աշխատավարձը կազմել է 116 538 դրամ[7], գրեթե 11 տոկոսն աշխատում է կրթության ոլորտում՝ 114 418 դրամ աշխատավարձով, և գրեթե 11 տոկոս՝ մեծածախ և մանրածախ առևտրի, ավտոմեքենաների և մոտոցիկլետների նորոգման ոլորտում՝ 126 424 դրամ միջին ամսեկան աշխատավարձով։ Համաձայն պաշտոնական տվյալների՝ ընդհանուր առմամբ, աշխատող բնակչության գրեթե 65 տոկոսը ստանում է 150 000 դրամից պակաս եկամուտ՝ մուծելով 23% եկամտահարկ։ Այսպիսով՝ հարկման սանդղակի այս շեմից բարձր գտնվում է զբաղվածների 35 տոկոսը։ Այդ թվում ամենաբարձր վարձատրվող՝ հանքագործական արդյունաբերություն և բացահանքերի շահագործում, տեղեկատվություն և կապ, ֆինանսական և ապահովագրության ոլորտներում զբաղված է ընդհանուր թվաքանակի գրեթե 4․5 տոկոսը։ 2019թ․ հունիսի 25-ին կայացած ԱԺ նիստի ընթացքում հավանություն ստացած «Հայաստանի Հանրապետության հարկային օրենսգրքում փոփոխություններ և լրացումներ կատարելու մասին» ՀՀ օրենքի նախագծի շրջանակներում նախատեսվում է վերանայել հարկման գործող սկզբունքները՝ պրոգրեսիվից անցնելով համահարթ հարկմանը և աստիճանաբար նվազեցնելով եկամտային հարկի դրույքաչափը /տես աղյուսակը ստորև/։ Ավելի պարզ սա կարելի է ներկայացնել հետևյալ օրինակով՝ 20 տոկոս դրույքաչափի դեպքում 100 000 դրամ ստացողը վճարելու է 20 000 դրամ, 1 000 000 ստացողը՝ 200 000 դրամ։ Տոկոսային արտահայտությամբ մասնաբաժինը նույնն է, սակայն բացարձակ արժեքով տարբեր է կյանքի բազային կարիքներն ապահովելու տեսանկյունից։

Այսպիսով՝ 2023թ․-ից սկսած մինչև 150 000 եկամուտ ստացող անձանց հարկային բեռը կնվազի 3 տոկոսով, 150 000-2 000 000 դրամ եկամուտ ստացողներինը՝ 8 տոկոսով, իսկ 2 000 000-ից ավել ստացողներինը՝ 16 տոկոսով։

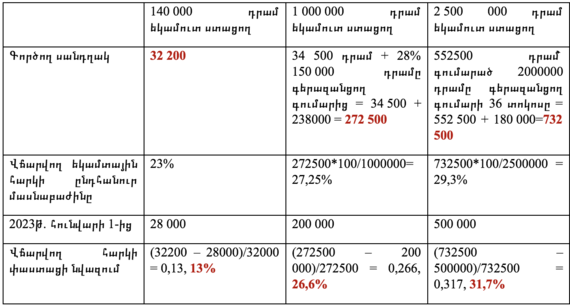

Ավելի պարզ պատկերացնելու համար հաշվարկենք, թե որքան եկամտային հարկ են վճարում տարբեր եկամուտ ստացող անձինք՝ ներկա և ապագա դրույքաչափերի համաձայն։